新年だ!ライフプランを立てよう!

2026年1月15日

新年になって、心機一転、新しい目標や抱負を掲げる人もいると思いますが、この機会に目標や抱負と密接に関わるライフプランについても考えてみませんか。

ライフプランとは

ライフプランとは、どんな人生を送りたいか、構想を描くことです。

結婚しようか独身で居ようか、家を買おうか、それとも賃貸暮らしで居ようか、あるいは海外で暮らそうか・・など、思いを巡らせることはたくさんあります。

なぜライフプランを立てなければいけないのか

思い描いたライフプランを実行するためには、お金が必要です。

例えば、子供を育てるのに教育費にどれくらいかかるのか、家を買うとしたらどれくらい必要か、ゆとりのある老後にするには老後資金はどれくらいいるのか、それぞれ大きな金額がかかりますので、お金が必要になった時に慌てても資金の用意が間に合いません。あらかじめ考えて少しずつ準備していく必要があります。

ライフプランを立てると次のようなメリットがあります。

・やりたいことが明確になる

・心理的な安心が得られる

どんな人生を送りたいかしっかり考えることによって、自分がやりたいことがハッキリし、やる気が出たり、楽しくなります。そして、どれくらいお金を稼いだり、増やしたりすればよいのかが分かるようになるので、漠然とした不安が和らぐかもしれません。

キャッシュフロー表を作ってみよう

ライフプランに必要なお金をより明確にするために、キャッシュフロー表を作ってみましょう。

ステップ1:収入と支出を確認

まず、収入と支出を洗い出します。洗い出しが終わったら、キャッシュフロー表に数字を入れていき、100歳くらいまでのお金の流れを確認してみましょう。

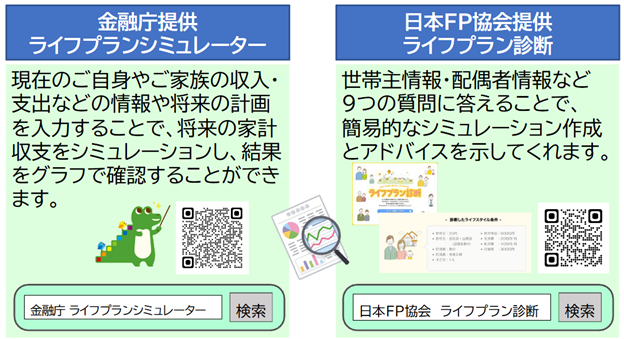

自分で作成するのが難しい人は、以下のサイトを活用してもよいでしょう。

<考えるべきリスク>

昨今、考えなければいけないのは、以下の2つです。

・物価上昇リスク

・長寿化による経済的リスク

今後しばらく物価上昇傾向が続けば、今よりも支出が大きくなる可能性があることと、長寿化により、退職後、支出が収入を上回る状態が予想以上に長くなる場合もあるため、十分な老後資金がいるということを念頭に置きましょう。

ステップ2:お金を貯める

キャッシュフロー表を見て、一生涯お金が足りるかどうか、いつぐらいに貯蓄が薄くなるのかなどを確認しましょう。

お金が足りなくなる可能性がある時に、改善する方法は以下の3つです。

・収入を増やす:転職、副業など

・支出を抑える:節約、固定費(例えば住居費、通信費、保険料)の見直しなど

・資産形成を行う:NISA、iDeCoの活用など

自分がすぐに取り組めるものからやってみるのがいいと思いますが、資産運用は長期にわたって少しずつやるのが効果的です。やると決めたなら、できるだけ早く着手することをお勧めします。

まとめ

以上、ライフプランを立ててから、それに基づいてお金を貯めていく流れを説明しました。

次回はライフスタイルが大きく変わるリタイア後のライフプランを考える際のポイントについて解説します。

J-FLEC認定アドバイザー 阿部 理恵

金融について知りたい

金融について知りたい

専門家等による講義を受けたい

専門家等による講義を受けたい

専門家に相談したい

専門家に相談したい

授業で使える教材が欲しい

授業で使える教材が欲しい

専門家等による講義を受けたい

専門家等による講義を受けたい

教育を実践したい・実践事例を知りたい

教育を実践したい・実践事例を知りたい

作文・小論文コンクール

作文・小論文コンクール

企業内教育の必要性

企業内教育の必要性