奨学金の種類と返還方法について

2025年12月10日

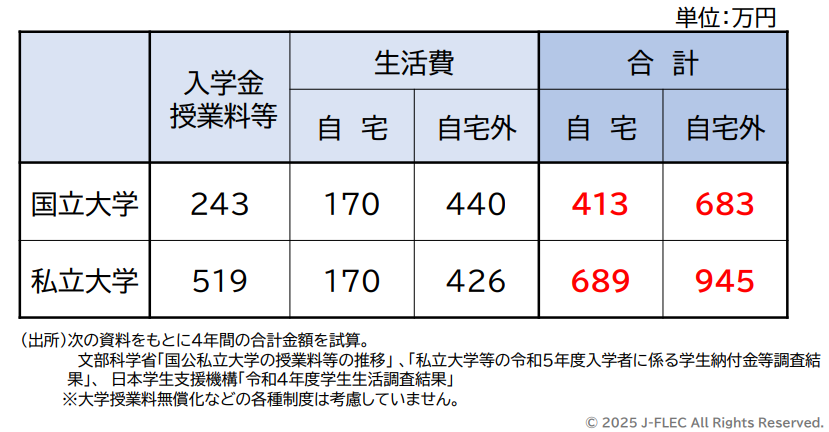

大学進学に必要な資金について

大学進学には入学金・授業料の他、教材費や通学費、そして生活費など多くの費用がかかります。(下図参照)

もしも、資金が足りない場合は、奨学金または教育ローンの利用を検討することになります。今回は、学生本人が借りる「奨学金」について解説します。

奨学金の種類について

奨学金は返済の必要がない「給付型」と、返済が必要な「貸与型」があります。実施主体によって、主に以下の4種類があり、それぞれ特徴が異なります。自分が利用できそうな奨学金を探してみましょう。

なお、大学独自の奨学金は、成績優秀者などが対象となる特待生制度や給費生制度、経済的に支払いが困難な学生への授業料免除などがあります。志望校選びの際に確認してみると良いでしょう。

奨学金の中で最も利用者が多いのが、日本学生支援機構の奨学金です。次に詳しく見ていきましょう。

日本学生支援機構の奨学金

日本学生支援機構(JASSO)の給付型および貸与型の奨学金は、いずれも一定の基準を満たした学生が申請し、審査を経て利用可能になります。審査の基準は①学力基準および②家計基準の2つです。

日本学生支援機構奨学金の審査基準(高校3年次に予約採用で申し込む場合)

| 奨学金の種類 | 学力基準 | 家計基準 (4人世帯の目安) | |

| 給付型奨学金 | 評定平均値(5段階)3.5以上 または 学修意欲・進学目的があること | ・住民税非課税世帯および非課税に準ずる世帯 ・多子世帯または理工農系 635万円以下 | |

| 貸与型奨学金 | 第一種・無利子 | 評定平均値 3.5以上 | 803万円以下 |

| 第二種・有利子 | 平均水準以上 学修意欲がある | 1,250万円以下 | |

家計基準は世帯の家族構成等により異なります。日本学生支援機構のHPにある「進学資金シミュレーター」を使って確認してみましょう。

給付型奨学金に採用された学生は、授業料等の減額免除の支援をセットで受けられます。これを「高等教育の修学支援制度」と言います。例えば、住民税非課税世帯の学生が私立大学に進学する場合、最大で入学金が約26万円、授業料が年間約70万円免除となります。

令和7年4月からは、多子世帯(住民税上の扶養する子供の数が3人以上いる間)の支援が拡大され、入学金・授業料は所得制限なく、住民税非課税世帯と同額の減額免除の支援が受けられます。

貸与型奨学金の返還方法と注意点について

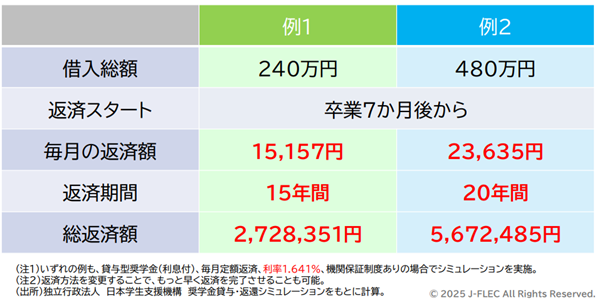

貸与型の奨学金は、貸与終了の翌月から数えて、7か月目の月から返還開始となります。つまり、卒業後に働いて稼いだ収入から奨学金の返済を行うことになります。貸与型の第二種(有利子)奨学金を借りた場合、卒業後から金利が発生します。固定金利1.641%で試算した場合、標準的な返済は以下表の例1・例2の通りです。

病気や失業などで返還できない状況になったら、早めに日本学生支援機構に相談しましょう。返還金額を一定の期間減額してもらう「減額返還制度」や、しばらく返還を待ってもらう「返還期限猶予制度」があります。

奨学金を返還しないと、様々なデメリットが発生します。滞納の状況が「信用情報機関」に記録された場合、一定の期間(信用情報が回復するまで)クレジットカードが作れなかったり、住宅ローンなどの審査が通らなくなる可能性があります。

まとめ

奨学金を利用したい場合、まずは給付型の奨学金が利用できないか、探してみましょう。そして貸与型でも無利子で借りられる奨学金にチャレンジしてみてください。貸与型の奨学金は、学生が自分自身で返していかねばなりません。卒業後、無理なく返済できるか、シミュレーションしてから借入額を決めましょう。

なお、近年は福利厚生の一環として従業員に対し、奨学金の返還を支援する(代理返還する)取り組みを行う企業等が増えており、日本学生支援機構のHPに掲載されている企業数は1505社(令和7年10月31日更新)になっています。経済的な理由で進学をあきらめる前に、様々な制度を調べてみましょう。

J-FLEC認定アドバイザー 山内 真由美

金融について知りたい

金融について知りたい

専門家等による講義を受けたい

専門家等による講義を受けたい

専門家に相談したい

専門家に相談したい

授業で使える教材が欲しい

授業で使える教材が欲しい

専門家等による講義を受けたい

専門家等による講義を受けたい

教育を実践したい・実践事例を知りたい

教育を実践したい・実践事例を知りたい

作文・小論文コンクール

作文・小論文コンクール

企業内教育の必要性

企業内教育の必要性